Простая и понятная ТС «Ва-Банк» для разгона депозита.

|

индикатор Candle Body Size

|

Какая у вас торговая система, такова и торговля.

Существует великое множество прибыльных как платных, так и не очень, торговых систем.

Встретилась недавно мне ТС «Ва-Банк», решил протестировать и поделиться со своими читателями, личным, реальным опытом её использования.

В начале кратко характеристики, затем в общих словах, не вдаваясь в подробные детали самой ТС, расскажу о результатах.

Итак, характеристики торговой системы довольно просты.

Таймфрейм: W1+D1+H1

Время для торговли: один раз в неделю

Валютные пары:

AUDUSD, AUDCAD, AUDJPY, AUDCHF,

EURUSD, EURGBP, EURJPY, EURCAD, EURAUD,

GBPUSD, GBPCHF

CHFJPY,

NZDCHF,

CADCHF.

Рекомендуемые ДЦ: Альпари, Roboforex

Принцип в основе системы:

Не просто влезть против текущего направления, а осознанно выбрать из рекомендованных валютных пар самое «слабое звено».

А именно пару, прошедшую наибольшее количество пунктов за неделю.

Разумеется, для эксперимента я выбрал не одну, а три пары, правда ордера открывал по микро-лоту (0.01).

Алгоритм входа и выхода прост и понятен:

1) В конце недели, после пятничного закрытия рынка, оценивается расстояние от Open до Close на недельных свечах W1 всех пар, используемых в стратегии.

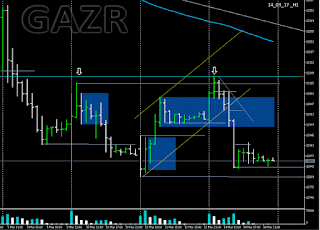

Для расчета размера тела свечи предлагается пользоваться индикатором

Candle Body Size, (можно скачать на блоге у автора, в конце обзора).

2) Выбираем свечу той пары у которой наибольший размер тела, т. е. прошедшую наибольшее расстояние за неделю.

В нашем случае это были

EUR/JPY с величиной 531,

CHF/JPY с 414, и

EUR/AUD с 387, у остальных пар разброс величин свечных тел был от 379 и даже до 10 пипсов.

Индикатор отображает числа на одну цифру больше, поэтому 5310 означает 531, а 100 соответственно - 10.

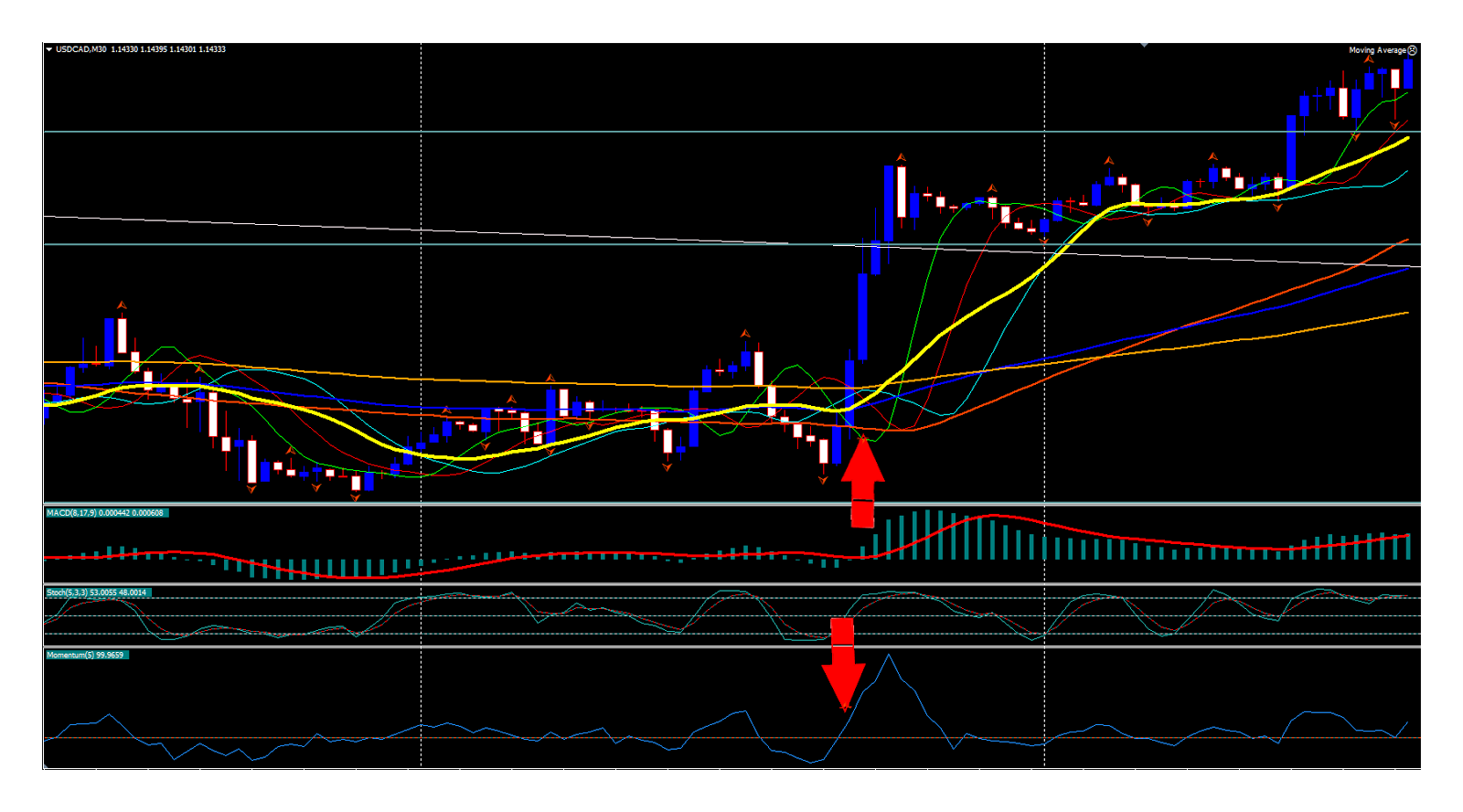

3) По выбранной паре входим в рынок на открытии в понедельник,

не ранее чем через 5-10 минут, после того, как гэпы и спреды "устаканятся" - придут в норму, в противоположную направлению недельной свечи сторону (коррекции).

Т.е. если недельная свеча была бычьей, продаем, если медвежьей — покупаем.

В нашем примере все свечи были бычьими, поэтому я шортил.

4) Тейк-профит 50 пунктов, стоп-лосс — 100-110.

5) Максимальное удержание позиции:

Если спустя двое суток, независимо от прибыли или убытка, не отработал ни тейк, ни стоп, предлагается закрыть ордер.

В нашем случае, все ордера были открыты в 00.38 min., и закрылись профитом приблизительно к 11.15 min., этого дня по мск.

6) Больше на этой неделе не торгуем.

Мани-менеджмент

С минимальным депозитом 120$, торгуя лотом 0,1, в случае срабатывания

стоп-лосса (100 пунктов) теряем 100$.

Такой размер лота нужен, чтобы не вынесло по

стоп-ауту.

После двух прибыльных сделок (получаем 100% прибыли).

Этот эксперимент оказался удачным и на этой неделе я его продолжу, но уже строго придерживаясь правил.

О результатах допишу, как только они появятся.

Вторая неделя.

Войти в ордер не успел на открытии этой недели, но только сегодня на истории проанализировал и результат таков.

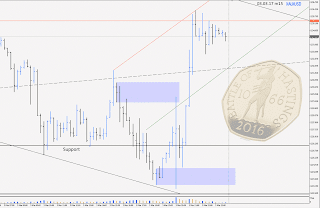

Самой крупной на прошедшей неделе, была бычья свеча у пары GBP/USD, - 299 пипсов и открыв шорт по цене 1.5450 была возможность закрыться профитом на 1.54 около 10 часов утра мск.

Вторую неделю система показывает положительный результат.

Но я не спешу с выводами, поскольку тестировать требуется ещё, хоть пару недель.

И ещё одно замечание, не принципиально забирать 50 пунктов, для надежности и 45 тоже не плохо.

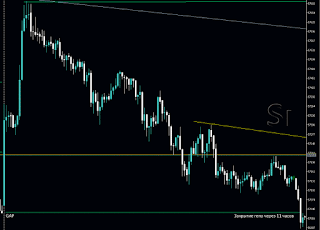

Третья неделя.

Как и на прошедшей неделе лидером стал британский фунт GBP/USD со свечой в 284 пипса.

Слегка смущает в сложившейся ситуации пятничная, дневная, медвежья свеча довольно не слабая.

Выражаясь проще, неделя может открыться не откатом, а напротив резким подъемом.

Положение двусмысленное, с одной стороны более четырех недель восходящий, бычий тренд, с другой медвежья дневная свеча.

В подобных ситуациях возможно открыть два ордера,

buy stop и

sell stop, но мне этот вариант не импонирует.

Как второй, запасной вариант, можно рассмотреть другую, уже положительно зарекомендовавшую себя на первой неделе валютную пару EUR/JPY, у которой недельная свеча выросла до 262 пунктов.

Если обстоятельства не сложатся иначе, на открытии буду шортить эту пару.

Объем 0.1 на этой паре, по прохождении от 136.654 до 136.154, принесет прибыль

41.87 USD или 2 039.77 RUR на стандартном типе торгового счета.

Есть еще один момент о котором хочется сказать.

В характеристиках системы отсутствует рекомендация использования GBP/JPY не смотря на хорошую волатильность пары (

Volatility).

На протяжении пяти недель длится бычий тренд и все свечи выглядят довольно приглядно.

Если взять для примера прошлую неделю, то история показывает, что система не отработала в отличие от позапрошлой недели, с медвежьей дневной свечой.

Подводя итог можно сказать, что не анализируя графики, просто открытие ордера против текущего направления, означает игру в орлянку.

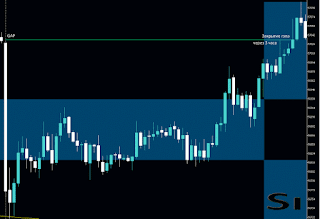

Четвертая неделя.

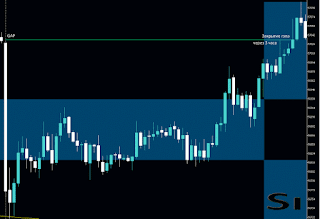

Анализ недельных свечей показал, что самый максимальный результат 434 медвежьих пипса у EUR/USD.

Если помните, на прошлой неделе их было 247.

Второе и третье место у EUR/JPY - 264 и GBP/USD - 240 пипсов, тоже с медвежьими свечами.

Вообще, как стало заметно из статистики за прошедший месяц, это лидеры.

Сюда можно отнести и EUR/CAD, остальные пары за все это время, показали слабый результат.

У фунта в частности, сейчас интересная позиция тем, что цена находится у уровня поддержки, вторника и среды 1.5450, который как я полагаю, обязательно протестирует снова.

Похоже, что у всех трех пар, а не только у фаворита, сегодня есть шанс

подтвердить положительное направление в сторону функциональности торговой системы.

До открытия осталось не так уж и много времени.

Желаю всем, кто по правилам «

Ва-Банк» откроется в BUY - профита.

К сожалению, отката не произошло и в течение понедельника, пары находились во флэте.

Вторник принес стоп-лоссы.

Эта ситуация, лишний раз подтверждает лишь то, что достижение гарантированных результатов на финансовом рынке, мягко выражаясь, не всегда очевидно.

Если говорить о моем субъективном мнении о торговой системе в целом, то одним словом её можно назвать - "

орлянка".

Изначально, риск более чем вдвойне превышающий материальное ожидание, имеет важное значение для убыточных последствий.

Здесь нужно дважды подвергнуть риску свой минимальный депозит, ради его однократного, стопроцентного увеличения (

разгона).

В прибыльной торговой системе, результат зависит от ваших взвешенных действий, а не от случайностей и вероятностей.

Любая система сама по себе не совершенна и в ваших силах сделать её прибыльной или убыточной, используя свои знания и накопленный опыт.

Источник.

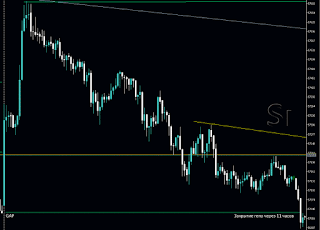

Если как в третьем примере, вы не смогли заскочить в покупку на импульсе, то у вас есть все вероятные шансы сверху открывать продажи.

Если как в третьем примере, вы не смогли заскочить в покупку на импульсе, то у вас есть все вероятные шансы сверху открывать продажи.

Если как в третьем примере, вы не смогли заскочить в покупку на импульсе, то у вас есть все вероятные шансы сверху открывать продажи.

Если как в третьем примере, вы не смогли заскочить в покупку на импульсе, то у вас есть все вероятные шансы сверху открывать продажи.